A corrida entre gigantes do entretenimento para controlar a Warner Bros. Discovery (WBD) entrou em nova fase: a Paramount Skydance lançou uma oferta hostil de US$ 108,4 bilhões, toda em dinheiro, para comprar a companhia, desafio direto ao acordo já anunciado com a Netflix no valor de US$ 72 bilhões. Conforme a Reuters, a novidade fez as ações da Warner dispararem e intensificou as incertezas sobre o desfecho da operação, o custo financeiro para os ofertantes e o grau de escrutínio regulatório que o negócio enfrentará.

No front político, o presidente americano Donald Trump declarou que a transação “pode ser um problema por agrupar fatias de mercado “muito grandes” nas mãos de um único ator, e afirmou que pretende participar do processo de análise, aumentando a pressão em Washington e a atenção dos órgãos antitruste. (CNN Brasil; AP News).

A oferta em dinheiro da Paramount, segundo o próprio comunicado da empresa, coloca US$ 30 por ação na mesa, bem acima do valor oferecido pela Netflix (uma combinação de dinheiro e ações avaliada em US$ 27,75 por ação), e foi recebida pelo mercado como sinal de que a guerra de lances ainda não acabou. A ação da WBD saltou até cerca de 7% na sessão seguinte, refletindo o otimismo de investidores com uma proposta que entrega mais liquidez imediata aos acionistas. (Paramount press release; cobertura de mercado: Business Insider).

Financeiramente, o tabuleiro tem elementos cruciais que determinarão o ritmo e o custo do confronto:

- Break-up fees: o acordo Netflix–WBD prevê cláusulas de rescisão bilaterais, e multas na casa dos bilhões (valores que podem chegar a vários bilhões de dólares caso um dos acordos seja quebrado). Essas taxas alteram a equação de custo e risco de um lance substituto. (Reuters).

- Financiamento e alavancagem: a proposta da Paramount é majoritariamente em dinheiro com comprometimento de financiadores; já a oferta da Netflix mistura caixa e equity, aumentando a exposição a variação de preço das ações da própria Netflix. Esse contraste pesa na avaliação regulatória e nas preferências de acionistas. (Paramount press release).

A disputa afeta mais do que índices: redesenhará a relação entre conteúdo, distribuição e preços. Três vetores merecem atenção imediata:

- Preço para o consumidor e dinâmica de mercado — Um negócio que consolide plataformas e estúdios em poucos atores globais aumenta o poder de precificação sobre assinaturas, licenciamento e janelas de exibição. Isso cria margem para repasses de custo ao usuário final, pressionando assinaturas e publicidade.

- Risco regulatório e atraso de fechamento — Quanto maior for o escopo da operação (catalogo, canais lineares, esportes), mais detalhada será a avaliação antitruste em EUA, União Europeia e demais jurisdições — o que pode adiar ou condicionar o fechamento. Na prática, atrasos implicam risco de execução e volatilidade para acionistas.

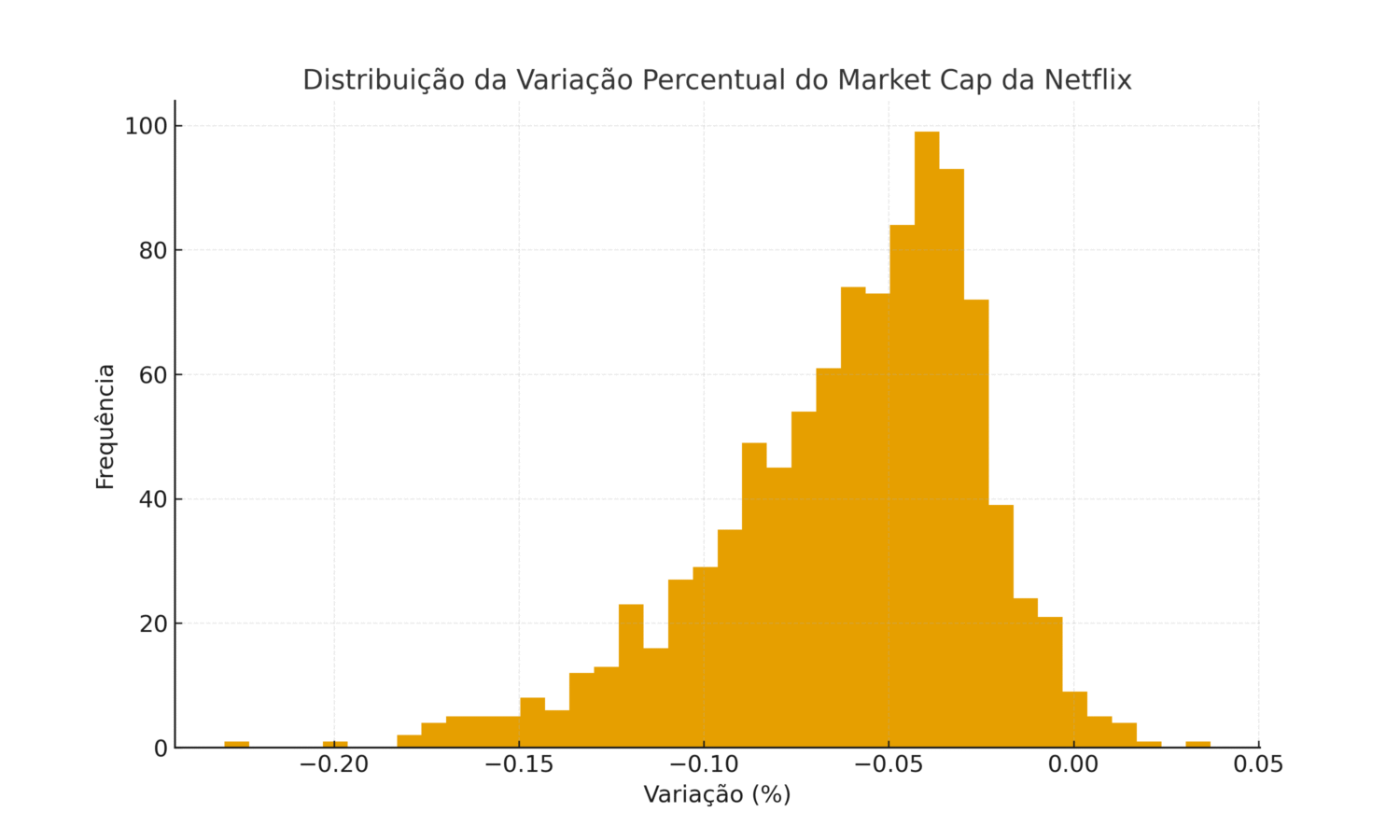

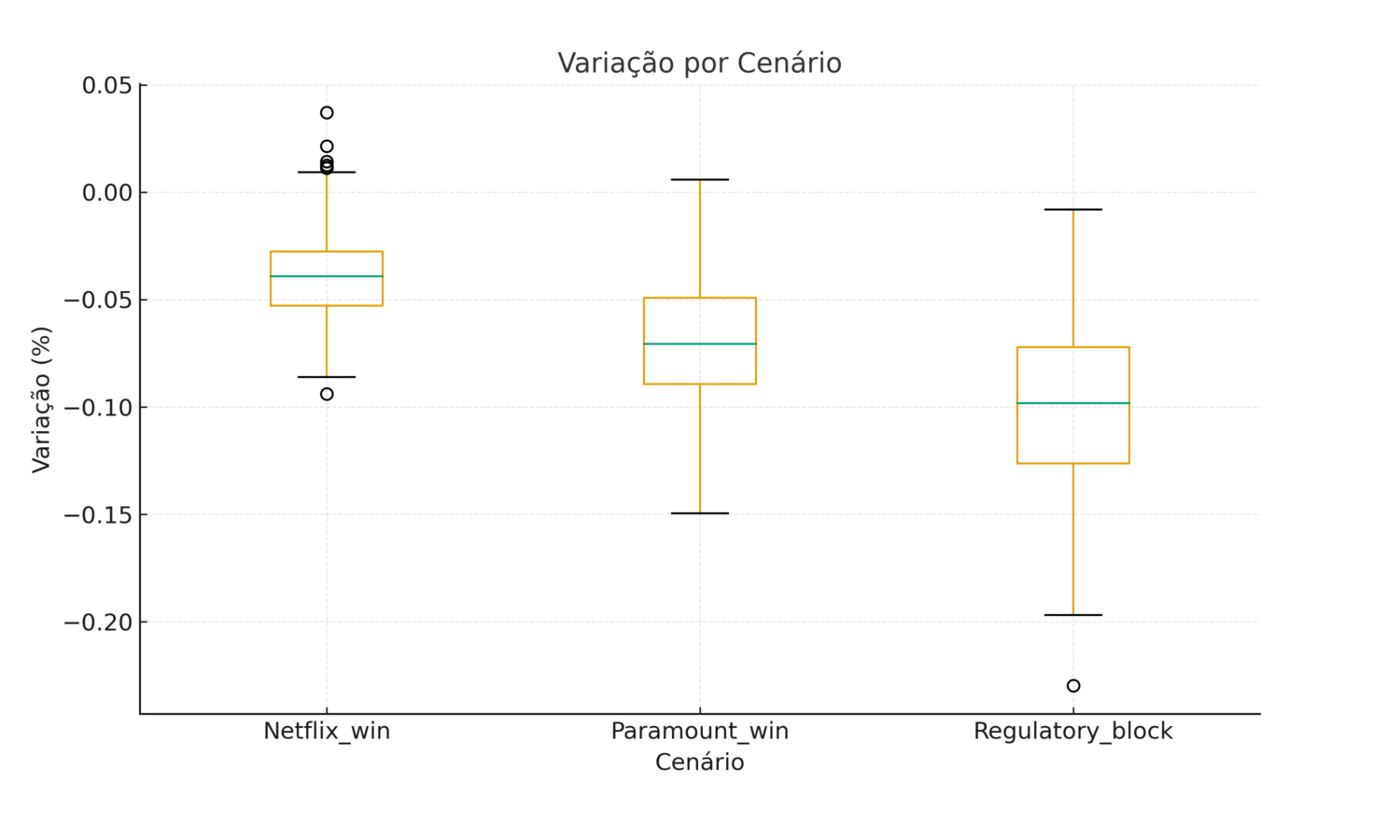

- Valor acionário e arbitragem — A disputa por WBD já redefiniu expectativas: enquanto WBD sobe com ofertas em dinheiro, as ações da Netflix mostraram recuo imediato por refletirem maior custo e diluição potencial. Investidores reavaliam risco/retorno de plataformas líderes. (Reuters coverage; Business Insider market note).

A declaração de Trump, ainda que não seja um veto automático, adiciona um componente político à equação. Em operações desse porte, a sinalização presidencial pode influenciar o tom das agências regulatórias (Departamento de Justiça nos EUA, Comissão Europeia), acelerar investigações ou mesmo abrir margem para condicionantes políticas que mexem no desenho final do negócio. Isso torna o risco político um elemento mensurável na modelagem financeira do acordo. (CNN Brasil; vídeo Reuters também registra declarações públicas).

Analistas de mercado apontam três caminhos plausíveis:

- Paramount avança e consegue convencer acionistas — oferta em dinheiro pode ser preferida por acionistas que queiram liquidez e menor risco regulatório; se WBD trocar seu conselho de recomendação, Netflix pode ter que pagar a cláusula de rescisão. (Paramount press release).

- Netflix mantém acordo e derrota oferta hostil — jogadores financeiros e legais entram em jogo; Netflix terá que demonstrar viabilidade regulatória para evitar que órgãos antitruste considerem a operação anticompetitiva.

- Longa batalha regulatória — qualquer que seja o vencedor, é provável que a operação enfrente longo escrutínio e possivelmente remédios (venda de ativos, condições sobre direitos de exibição), o que impacta o valor econômico da operação. (Reuters analysis).

Os aumentos de preço das ações da WBD mostram que investidores colocam valor na oferta de maior caixa. Mas a cotação não contabiliza completamente o risco regulatório, os potenciais remédios e o prazo até a conclusão. Para quem pensa em retorno de curto prazo, volatilidade e risco jurídico são hoje as variáveis centrais.

Leia também:

Deixe uma resposta